요약

대출기간동안 내는 금리는 사실상 더 낮다

이자상환 시 원금도 같이 상환하기 때문이다.

대출 이자는 단리로 붙고 수익률은 복리로 붙는다.

주거래은행 중요하지 않다

개인적으로 대출을 받아야 할 일이 생겨 알아보던 중 대출 금리에 대해 깨달은 것을 공유해보려 한다. 우선 여러 은행 어플을 전부 다운로드해서 대출이 나오는 곳부터 찾아봤다. 현재 나의 상태는 6개월이 채 되지 않은 사회초년생이다. 보통은 주거래은행에서 먼저 한도조회를 해보는 게 보통이다. 나 같은 경우 신한은행을 주로 쓰는데, 참고로 여기서는 대출대상 조차 되지 않았다. 즉 대출이 안 나왔다. 하지만 계좌조차 없는 다른 은행에서는 한도가 나오는 경우가 있었다. 대출을 알아볼 때 최대한 많은 은행을 알아보는 게 중요한 듯하다.

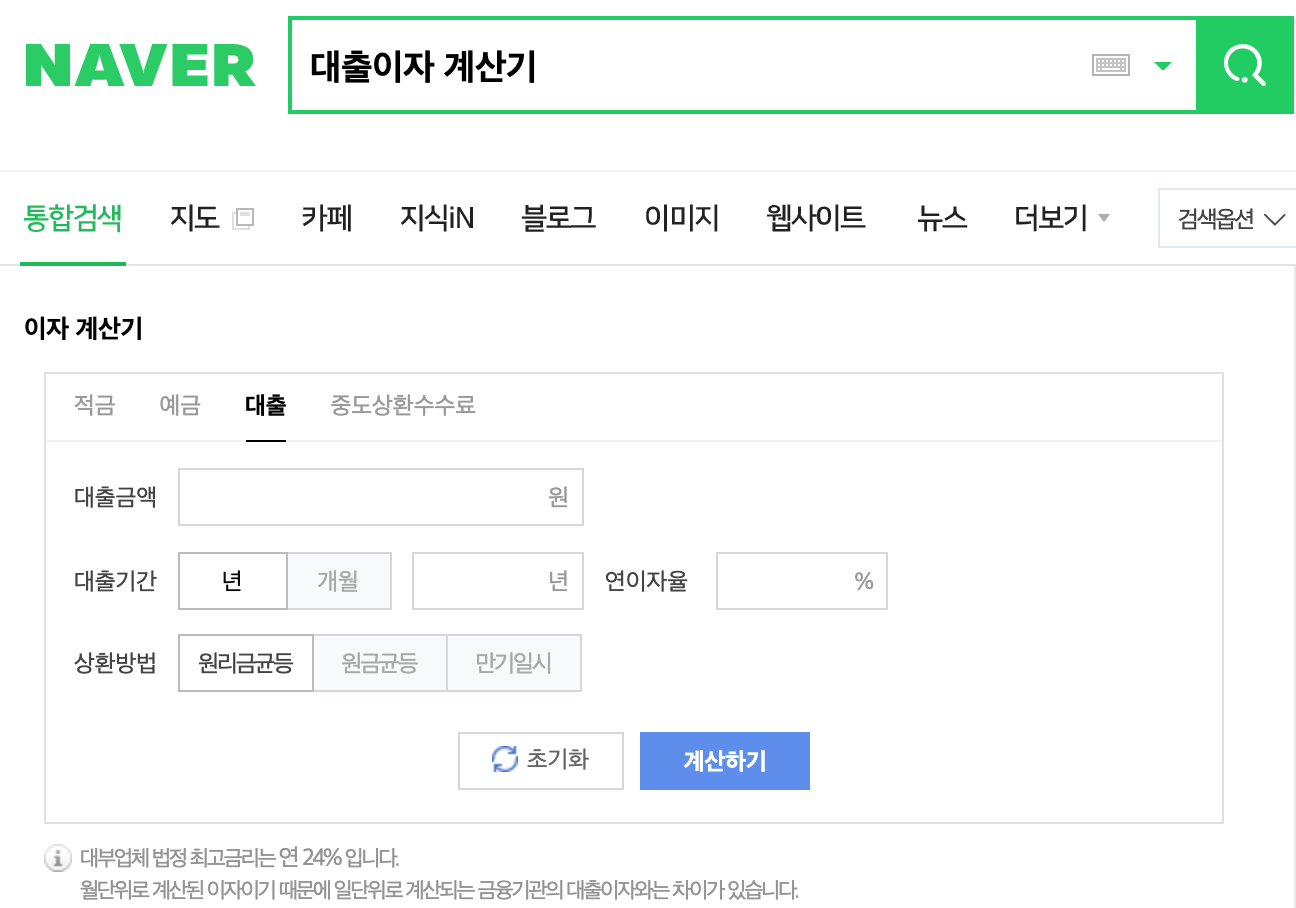

참고로 네이버에 대출이자 계산기를 찾으면 위와 같은 계산기가 나온다. 해당 조건을 입력하면, 쉽게 월상환액과, 전체 이자를 계산해준다.

나의 경우 한도는 3000만 원 대출이자는 6%가 나왔으며 최대 상환기간은 7년까지 선택할 수 있었다, 상환방법으로는 원리금 균등과 원금균등 중 선택할 수 있는 조건이었다.

대출상환방식 이해

신용대출을 받으려면 보통 거치식과 같은 원금을 대출이 끝나는 만기에 갚는 방식은 잘 없다. 보통 원리금 균등상환 방식이나 원리금 균등상환 방식 중 고르게 된다.

원금균등상환

원금균등상환은 말 그대로 대출금을 갚아가는 기간 내 다달이 같은 액수의 원금을 갚아 나가는 방식이다. 초기에는 남은 원금이 많아 이자가 많이 붙어 월 상환액이 크다는 것이 특징이다.

원리금 균등상환

대출을 상환하는 데 있어서 원금과 이자를 적절하게 섞어서 매달 내는 이자를 일정하게 맞추는 방식이다. 초기에는 남은 원금이 크기 때문에 이자가 크다. 그만큼 원금은 적게 갚게끔 되어있고, 시간이 만기에 가까워질수록 원금 비율은 높아지고 이자 비율은 낮아진다. 매월 나가는 원리금이 같은 금액인 것이 특징이다.

여기서 포인트는 상환을 시작하는 순간부터 원금을 갚아나간다는 것이다. 즉 갚아야 할 원금이 줄어들고, 그만큼 남은 기간에 갚아야 할 이자도 줄어든다. 기간이 만기에 가까워질수록 처음 계약한 대출금리인 6%보다 실제로 내는 금리는 더 낮아진다는 얘기다.

실제 계산해보기

대출원금 30,000,000원에 7년 동안 내는 대출이자의 합은 6,813,557원이다. 그리고 매달 438,257원을 상환해야 한다.

1. 원금대비 총대출이자

원금대비 총대출이자 비율을 계산해본다면, 6,813,557/30,000,000 = 0.2271 즉 7년 동안 원금대비 22.71%를 이자로 내게 된다. 기간이 7년이니 단순 계산해서 총 내는 이자를 7로 나눠보자. 22.71%/7 = 3.24%가 나온다. 이상하지 않은가 처음 대출을 받을 때 계약한 대출금리는 6%인데 7년간 내는 원금대비 총대출이자는 연평균 3.24% 밖에 되지 않는다.

2. 원금균등상환 방식은 어떨까?

원금 3000만 원에 7년간 내는 총대출이자는 6,375,000원! 원리금 균등상환인 경우보다 총 내는 이자가 438,557원 덜 내게 된다. 원금균등상환의 경우 7년간 내는 총 대출이자는 원금대비 21.25%이며 연평균 대출금리는 3.03%이다.

정리하면

원리금 균등상환 / 총대출이자 6,813,557원 / 원금대비 비율 22.71% / 연평균 금리 3.24%

원금균등상환 / 총대출이자 6,375,000원 / 원금대비 비율 21.25% / 연평균 금리 3.03%

-> 대출금리 6%로 7년간 돈을 빌리면 연평균 금리로 따졌을 때 3% 초반대 금리가 나온다.

왜 그럴까?

대출이 시작되자마자 원금을 갚아나가기 시작하기 때문이다. 그래서 뒤로 갈수록 내는 금리는 작아진다. 예를 들어 원금균등상환으로 갚아나간다고 가정할 때 3000만 원을 빌렸는데 마지막 84개월 차 때 내는 이자는 1,786원 밖에 되지 않는다.

투자 아이디어

만약에 매월 어딘가에서 원금을 갚아나갈 현금흐름이 있다고 가정했을 때, 대출금리 6%의 대출을 받아 매년 3.03% 이상의 수익률을 기대할 수 있는 투자처가 있다면 대출을 받는 게 합리적인 선택이 아닐까?

단리와 복리

대출금리는 단리로 돈을 내고, 투자 수익률은 복리로 붙는다. 즉 대출이자 3%와 수익률 3%는 다른 의미다. 위 예시로 들었던 대출 조건으로 3000만 원을 대출받아서 3%의 수익률을 기대할 수 있는 투자처에 투자를 한다면 어떻게 될까? 조건은 받은 수익금을 그대로 투자하는 복리 방식으로 비교해봤다. 단순 계산을 위해 세금은 제외하고 계산해 봤다.

3000만 원 대출 -> 3000만원 투자

7년간 총 대출이자 6,375,000원

7년간 총 수익금 6,896,215원

결과는 521,215원 차액이 생겼다. 즉 대출금리 6%로 7년 대출받아 수익률 3%를 주는 투자처에 투자했을 때 오히려 돈을 버는 것으로 나왔다. 대출이자는 기간이 지날수록 줄어들지만, 수익금은 기간이 지날수록 늘어나기 때문이다.

결론

사실 위 비교식에는 세금도 뺏고, 매달 다른 현금흐름으로 대출금을 갚아나가야 하는 치명적인 조건이 있다. 개인적으로 대출을 받아야 하나 고민하던 찰나에 명분 하나 억지로 찾은 느낌이긴 하지만.. 총 내는 이자를 따져 봤을 때 처음 계약한 대출금리대로 쭈욱 내는 것은 아니라는 것을 깨달은 것은 의미 있다고 생각한다.

'돈버는 이야기' 카테고리의 다른 글

| 목돈 굴리기 게임할때 처럼만 하자 (0) | 2020.05.10 |

|---|---|

| 존버의 대가 워렌버핏 항공주 손절 왜? (0) | 2020.05.09 |

| 배당주 리츠 투자로 건물주 되기 신한알파리츠 (0) | 2020.05.06 |

| ETF 상장폐지 자산운용사가 망하면 어떻게 될까 (0) | 2020.04.27 |

| 네이버 주식 실적발표! 비대면 서비스 방향 (0) | 2020.04.23 |

| 주식이란? (feat. 앙드레 코스톨라니) 주식책 추천 (1) | 2020.04.22 |

| 맥쿼리인프라 배당주 인천대교 소유하기 (0) | 2020.04.14 |

| 주식 부동산 레버리지 투자 알아보기 (1) | 2020.04.12 |